金交所债权摘牌要求

金交所债权摘牌要求

什么是金交所?答:金交所的全称,是地方金融资产或地方金融资产交易中心。金交所与金交中心之间,其实是存在一定区别的。同时两者的注册资本上存在差异,金交所的注册资本高于金交中心。

拟转让标的物在常州龙城钢材城内,主要用于钢材经营、批发、办公等。拍卖标的上可能存在无权证房产、设备等,受让人竞得标的后自行依据法律规定处理该拍卖标的之上的无权房产、设备等。同时,拟转让标的可能存在租赁关系或,受让人竞得标的后自行依据法律规定处理与本标的物占有人之间可能存在的纠纷。中信银行股份有限公司常州分行不负责该拟转让标的的交付与迁让。三宗地内均建有临时仓储用房,地上附着有行车,其中土地使用权面积为37160.3平方米宗地内另建有两个塑胶篮球场。标的物为银行抵债资产,已经取得裁定,银行是合法所有权人,尚未过户,两次过户所有交易方须缴纳税、费均由买受人承担(包括但不限于土地、契税以及房产及土地交易中规定缴纳的各种费用等)。

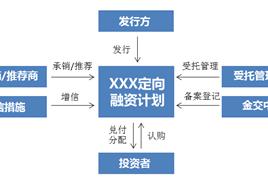

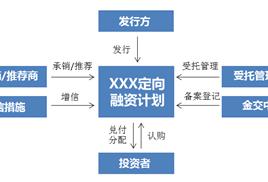

金交所挂牌产品交易结构模式是什么?事实上,可以通过发行股票融资的上市公司仅三千余家,而根据2018年初世界银行发布的报告显示,的中小微企业数量总计达到了5600万,潜在融资需求达4.4万亿美元,且41%的企业存在信贷困难。因而在大部分企业融资需求难以满足的背景下,融资工具、交易平台的创新或将成为缓解小微企业融资缺口的有益途径。金交所在日益发展的过程中,填补了传统金融工具欠缺,为企业提供了更为丰富的、的融资渠道,为投资者提供了多元化的投资选择,在积极响应金融服务实体经济号召的同时,承载着我国多层次资本市场的重要一环。

制度。基本上实现了对“37号文”和“38号文”的细化。未来趋势从市场监管意愿和发展规律来看,区域性的金融资产将会加速整合,金融资产交易市场从走向统一,是长期趋势。而区域性市场的整合方式,很可能是通过并购行为扩大现有金融资产交易平台规模。大的金融集团通过并购多家金交所,打造规模化金融资产交易平台,实现行业整合。作为金交所的起早定位,处置不良资产的作用在未来还会进一步扩大。在强监管的大环境下,部分没有竞争力的机构必然会被淘汰出局,同时还会引发投资链条末端的企业出现大量不良资产处置需求。发挥供应链金融的平台作用可以围绕核心产业内的大型企业,通过整合资源,衍生出以私募基金、不良资产处置及消费金融等业务模块的金融资产供应链平台。

同时需要充分理解并自行接受投资风险,通过风险测评,并作出相关承诺;根据各金交所投资者适当性管理制度的不同,可能要求具有一定的投资***或金融行业工作***;可能有一定的金融资产净值或存款余额要求。机构投资者通常为依法成立且存续的企业法人、合伙企业。由于各金交所投资者适当性管理制度不尽相同,部分可能会对机构的资产净值设置门槛。一旦挂牌方偿付资金来源金额或偿付时间出现缺口,则由担保方对该产品的按期偿付提供全额无条件不可撤销的连带担保义务。担保义务范围一般包括发行人在本定向融资工具项下应偿付的本金、以及由此产生的收益、罚息、以及实现债权的相关费用。受托管理人一般由挂牌方聘请,代投资者办理担保手续。