交易所产品备案要求

交易所产品备案要求

场内交易模式简介:就金融资产交易中心或者金交所自身而言,场内交易模式,其需要承担的责任更大,一旦发生风险,自身受到波及的可能性更高,所以其更为亲睐场易模式。不过值得注意的趋势是,目前已有部分地方金融办要求,场易同样视为金融资产交易中心自主管理产品。 那么,对于金融资产交易中心来说,其需要承担起的责任增加,也导致目前定向融资计划产品备案难的问题。

要构建完整的业务流程架构与风控措施,需要形成三个闭环,即资金流闭环、信息流闭环和法律关系闭环。具体而言,在资金流闭环方面,由认可的消费委托信托产品直接到借款人账户,回款路径则由信托发起代扣指令,从借款人账户扣回到信托在银行开立的共管户。针对部分借款人线下还款,双方还需要专门开立共管账户,实现线下资金归集闭环控制。在信息流闭环方面,必须与消费金融机机构实现数据共享,时时跟踪了解借款人还款记录、以及是否出现可能导致风险的行为等,提前协同做好催收工作。在法律关系闭环方面,通过信托回款,都需要形成与相关的电子或纸质合同,令法律关系清晰。在业内人士看来,这种做法所对应的风控要求,也与向消费ABS资产包提供信用保证等增信服务截然不同。

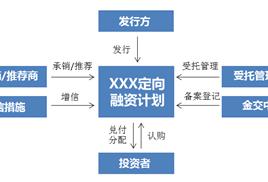

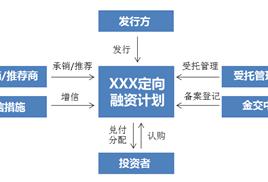

在通常情况下,产品账户为资金专户。合同管理是进行客户服务的基础,也是妥善产品运营的前提。管理人要及时录入合同的相关信息,确定基本要素,辨别客户来源,分析客户特征,完善,为后续客户跟踪服务创造条件。此外,管理人还需要完成办理抵质押手续和、再次核查重要信息等其他前期准备工作。与国债、城投债一样,都是投资者直接将钱借给发行人(主体),去中介,属于直接。由于去中介,定向计划的风险直接对等于发行人的资信,发行人直接对计划投资人负有保本保收益的责任。行业数据显示,目前大部分信托在延期数月至半年内能够得到解决。而定向产品/债违约后,由于是投资者和方直接形成关系,金交所对违约不承担管理责任。因此,投资者大多是通过第三方(销售渠道、受托管理人)或直接通过等渠道和方直接交涉。

但考虑到业务分布集中度的问题,至今只能落实到“属地化监管”,并不能严格落实“属地化经营”要求。金交行业自诞生以来,缺乏层面统一的监管和上位法约束,颁发的37号文、38号文仅规定政策监管的红线,比如:(1)不得将任何权益***为均等份额发行;(2)权益持有人累计不得超过200人,禁止以大拆小、团购、分期等各种方式变相突破200人限制;(3)不得面对不特定对象发行,不得直接或间接向社会公众融资或销售产品;(4)不得将权益按照标准化交易持续挂牌交易等红线规定。鉴于金交所行业的监管现状,各省监管部门各自制定指导意见、监管办法,导致各地监管的尺度不一致,无法有效约束金交所行业的混乱现状。各地金交所的业务范围包括定融类(含定向融资计划、定向融资工具、直接融资工具)、摘挂牌类、不良资产转让类、投资收益权类、金融资产转让类业务。

(4)律师出具法律意见书;(5)完成上报文件初稿。重点工作:在材料制作阶段重要的是完成担保工作和签署协议文件两大方面。在企业角色方面,中小企业要与各方签订好协议。与主承销商签订承销协议;与受托管理人签署受托管理协议,制定债券持有人会议规则;在银行设立偿债保障金账户;与担保人签署担保协议或担保函。金融产权(中心)下面简称金交所,前身是处理国内不良金融资产的“产权交易中心”、如银行的不良资产,地方融资企业倒闭后名下的房、车需要在地方产权交易中心处理。随着经济发展,为解决当地中小企业的融资难等更多问题、产权交易中心的功能从处理不良资产发展到集提供股权、债权转让交易、信息撮合、投融资、信息咨询于一体的综合服务平台。