金交所股权挂牌要求

金交所股权挂牌要求

金交所挂牌主体备案机构要求担保机构具有2A 以上信用评级,但信用评级并不等于担保实力,实践中需要具体考量担保方的实力情况。后这一模式架构较为简单,同时与银行信模式较为重合,这也造成了当前监管层对于这一模式的关注。在当前监管政策中,严格控制纯信产品,不管是银行委托通道、私募基金通道还是融租、保理通道都受到严格监管。 而在这样的大背景下,定向融资计划身上纯信特征过于明显,在监管潮流中显得格格不入,这也是其当前遭遇巨大争议的原因所在。

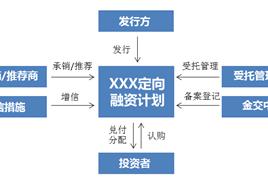

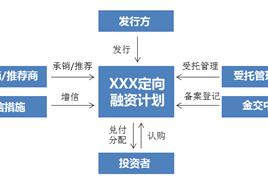

场内交易模式定向融资计划备案通道急剧缩减。这里帮大家做一下场内交易模式和场易模式的区分。场内交易是指,投资者投资款项打到备案的金交场所账户,由金交场所进行资金归集后,再划转至融资方或项目方账户。而场易是指,投资者投资款项直接打到融资方或项目方账户,而不经过备案的金交场所账户。因此,相比于场内交易,但是场易模式更加灵活。但是确定是场易中备案金融资产对所备案产品的资金监控更弱,在一定程度上,潜在的项目风险要高一些。

金交所的产品基本历都是兑付本息的,极少出现违约情况。那么一旦出现违约,则由保障方提品兑付的增信保障或担保保障。总的来说,我们在购买金交所产品时,不要太看重的背景,要着重了解方发行的底层资质及保障方的综合实力。这样才能有效降低自己的投资风险,对自己的投资行为负责。这么一对比下来,我们可以发现像网金社和开金中心这样的互联网金产交易中心会更接近于P2P的模式,且门槛相对较低,也更加便捷。那么他们与金交所有什么差异呢?其实实质上和交易中心的权限和功能是一样的。只不过通过直属部级联席会议验收的被命名为,由省级审批的,通常起名为交易中心。另外,互联网金产交易中心区别于国内其他地方性金融。

(二)最近一个会计年度上市公司经审计的每股净资产值。第二十四条国有股东与受让方签订协议后,属于本办法第七条规定情形的,由国家出资企业审核批准,其他情形由监督管理机构审核批准。第二十五条国家出资企业、监督管理机构批准国有股东所持上市公司股份公开征集转让时,应当审核以下文件:(一)受让方的征集及选择情况;(二)国有股东基本情况、受让方基本情况及上一年度经审计的报告;(三)股份转让协议及股份转让价格的定价说明;(四)受让方与国有股东、上市公司之间在最近12个月内股权转让、资产置换、投资等重大情况及情况;(五)律师事务所出具的法律意见书;(六)财务顾问出具的尽职调查报告(适用于上市公司控股权转移的);(七)国家出资企业、监督管理机构认为必要的其他文件。

其注册必须经有关监管部门准许,重点提供金融资产的挂牌交易、登记核算、受托制度等代理。相较于股市、债市,在些许使用者眼中,金融资产可谓如同“小众”。不过这小众的投融资渠道,却起到金融市场中“毛细血管”的效果。金融资产挂牌,目前重点关系三个生意:1.地产、平台、公司相关企业间资金拆借等合作申请发布;2.不良资产出表或通道投放业务;前期先准备材料:1.提供底层合同2.提供挂牌方的公司执照(地盘)扫描件盖公章3.银行开户许可证(复印件盖章扫描)4.法人身份丨证(原件以及复印件)5.法定代表人居住地点、联系方式等信息6.经办人身份丨证(原件与复印件)现在融资难,如果信托发不了,私募发不了,金融资产是个不错的选择。

不监管企业项目,只审查挂牌企业底层资产,我们可以协助设计底层资产。融资方式类似于契约型私募基金的融资方式,属于私募性质,不能公开募集,投资人有门槛限制,面向特定群体发行。但金融资产的融资门槛很低,一般也是以备案“核准”制的方式,企业对自己的融资提供一定的增信措施就可以发行定向融资工具进行融资。金融资产的定向融资工具的融资规模一般也不会太大,几千万的规模较为常见。产品往往设计为5万的起投金额,主要面向市场具备风险承受能力的个人投资者。办理金融资产挂牌,时间快,费用低。一周办理成功,不成功全额。欢迎咨询。一)主体入会大多数金融资产一般设会员制,无论挂牌方及投资者或其他参与交易的主体均应当入会。